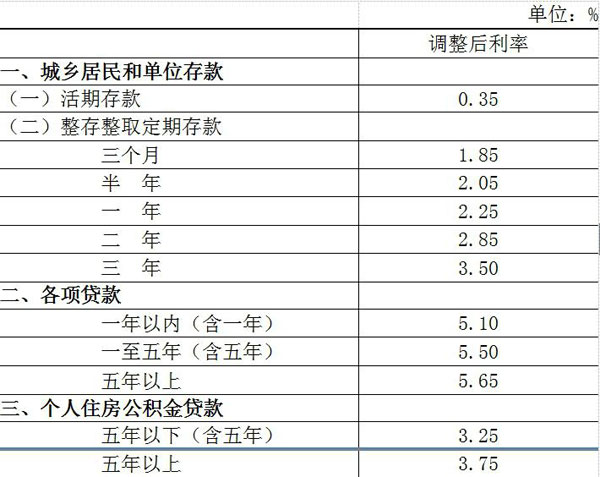

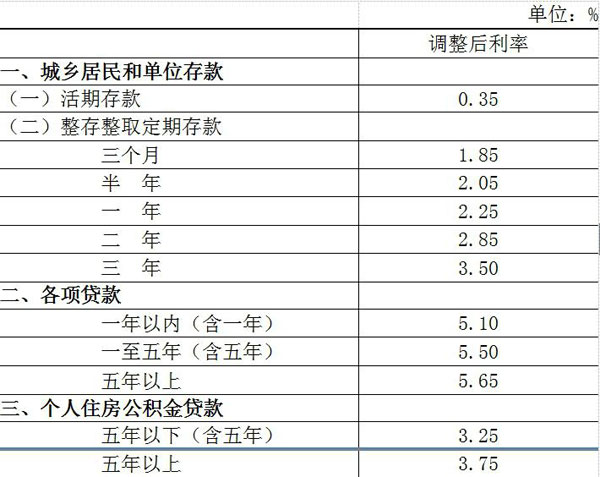

中国人民银行决定,自2015年5月11日起下调金融机构人民币贷款和存款基准利率。金融机构一年期贷款基准利率下调0.25个百分点至5.1%;一年期存款基准利率下调0.25个百分点至2.25%。

同时结合推进利率市场化改革,将金融机构存款利率浮动区间的上限由存款基准利率的1.3倍调整为1.5倍;其他各档次贷款及存款基准利率、个人住房公积金存贷款利率相应调整。

金融机构人民币存贷款基准利率调整表

降息6大影响与你有关

1、去银行存钱,利息变少了。

此次央行降息,1年期的存款基准利率由调整前的2.5%降为2.25%,意味我们以后去银行存款,利息会减少。比如50万元存银行1年定期,利息整整少了1250元。同时,存款利率浮动上限由基准利率的1.3倍扩大到了1.5倍(若商业银行用足上浮区间,则上浮后的存款利率与调整前的水平相当),则给各家商业银行更大的自主空间,银行间形成差别化利率竞的态势。其实也是件好事,存钱可以“货比三家”,选择利率更高的银行来打理自身的财富。

2、楼市影响:商业贷款和公积金贷款利率均下降,房贷压力小了。

个人住房公积金5年以上贷款利率由调整前的4%降为3.75%左右,商业贷款基准利率也由调整前的5.9%下调为5.65%左右。一般来说,公积金贷款或商业房产的贷款、还款利率是跟央行的基准利率挂钩的。因此,此番基准利率的降低对于一些想要买房的个人和家庭来说,房贷压力变小了。

本次降息前,购房者贷款30万20年等额本息方式每月需要还款2132.02元,而降息之后同样的贷款额度与年限,每月需还款2089.16元,每月还款减少42.86元,合计少还利息10286.4元。

需要注意的是,新借款人将从5月11日开始享受到降息后的实质优惠,而老借款人则需要翻看借款合同,次月或者从次年的1月1日开始享受到降息后的利率。另外,正在办理的贷款一般以银行放款为节点,也是说5月11日之后放款的借款人都将按降息后的利率还款。

3、生活消费更加活跃。

降息,意味着利息可能减少,使银行的存款流转到消费和投资方面。单从消费方面来看,国家统计局曾对中国消费者信心的调查显示,2014年10月城市和农村消费者信心指数分别为102.0和106.9。通过此次降息会促进消费,预计消费者信心指数在未来会有所上升,这也有利经济总体向上发展。

4、民众理财会有更多选择。

央行降息直接影响到投资产品,利好较大的主要有房地产、水泥建材钢铁等资产负债率较高或资金流动性压力较大的行业;其次对股市和债券市场也利好,但专业理财师提醒大家,股市和债市风险仍不可忽视。

5、股市影响:六大行业受益明显,利好地产股。

分析称,降息直接利好高负债率行业,比如地产、基建、有色、煤炭、证券等行业。而有专业人士称,降息大利好的板块将会是是房地产行业。因为,对于当前房地产行业来说,货币价格高和资金压力大是两个重要的矛盾。上次降息后,市场迎来一轮购房潮,房地产企业的资金面压力有所缓解。如今,再次降息,能够直接带来按揭贷款成本的降低,能够加快购房者的积入市。而近期房价处于一个止跌反弹的态势,降息会促使此前部分观望的购房者改变入市策略,这能够带来5月份市场成交量的继续上升。

6、贷款环境宽松,创业投资更容易。

此次降息银行放松了贷款要求,民众贷款更加容易,贷款的成本也降低了。获得了财务支持,会使得更多具有能力的人,更愿意去创业、去做投资来获得更多的经济收入。

>>>>>>点击查阅更多行业快报>>>>>>